Lever des fonds : quelles sont les étapes à suivre ?

La levée de fonds est une étape importante dans le développement et l’accélération d’une start-up. Cependant, elle n’est pas indispensable mais dépend de l’activité, de l’intérêt et des besoins de la start-up. Ce n’est également pas un dû : c’est un processus compliqué où toutes les start-ups ne réussissent pas à trouver des investisseurs intéressés.

Lever des fonds nécessite de respecter un parcours très codifié. Nos experts finance ont résumé ces étapes dans cet article.

Qu’est-ce qu’une levée de fonds ?

C’est un processus qui consiste à faire entrer des investisseurs au capital d’une société en échange d’un apport de fonds. Ce financement est particulièrement utilisé par les start-ups ou entreprises innovantes ayant un fort potentiel de développement.

Pourquoi lever des fonds ?

- Côté start-up : pour atteindre des objectifs de développement dans une période de temps définie, en répondant à un réel besoin de financement.

- Côté investisseur : pour investir une somme d’argent dans le but de réaliser une plus-value conséquente lors de la revente de ses actions.

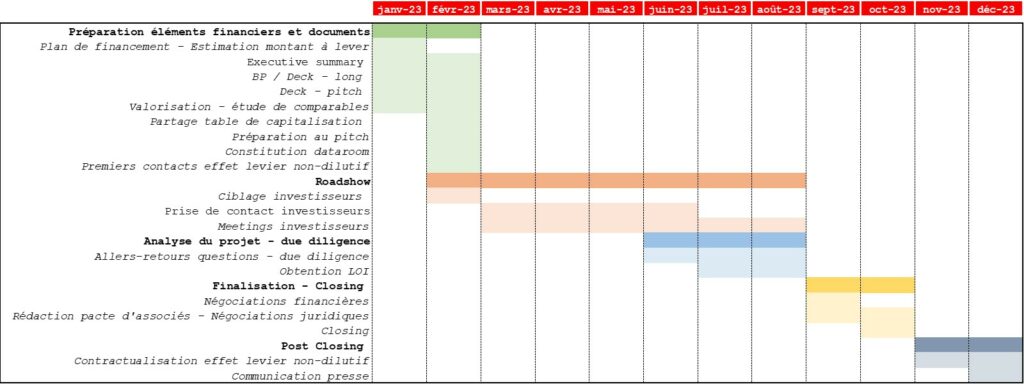

La levée de fonds est un processus long, pouvant durer de 9 mois à 1 an. Découvrez un exemple de rétroplanning :

La préparation

La première étape consiste à préparer sa levée sur le plan financier et ses différents documents.

Sur le plan financier, il est important de préciser le montant à lever : en budgétisant ses dépenses pour atteindre l’objectif de développement attendu. Il faut également estimer sa valorisation en se basant sur une étude de comparable, ses projections de revenus et la taille de son marché ciblé par exemple.

Sur le plan administratif, la start-up doit rédiger :

- BP / Deck long : Présentation détaillée incluant le prévisionnel financier.

- Pitch Deck : Présentation sous forme de slides.

- Executive summary : synthèse d’une ou deux pages.

Enfin, il est nécessaire de s’entrainer au pitch.

Le roadshow

Pour cette première étape du roadshow, il est important de réaliser le ciblage des investisseurs : établir une liste en les sélectionnant selon leurs critères de secteur d’activité, stade de développement du projet, tickets d’investissement et les synergies que l’on souhaite développer avec son futur actionnaire.

Il faut ensuite établir la prise de contact : envoyer son pitch deck ou executive summary aux investisseurs identifiés et également participer à des évènements de pitch de start-up. (Découvrir Invest’Innove)

Vous avez aussi la possibilité d’organiser des « Meetings investisseurs » : convenir d’un rendez-vous lorsqu’un investisseur est intéressé pour approfondir sur son projet. Plusieurs échanges peuvent se succéder.

Cette étape peut être particulièrement longue et chronophage par le nombre de rendez-vous nécessaires avec les différents investisseurs potentiels.

Analyse du projet – due diligence

Cette étape consiste à analyser le projet en détail dans le but d’identifier les risques et valider la rentabilité attendue. Tous les aspects de l’entreprise sont audités : technologiques, protection intellectuelle, juridiques, commerciaux, financiers…

À ce stade, l’investisseur confirmera son intérêt en signant une lettre d’intention (LOI), également appelée « Term Sheet ». Différents éléments y sont inclus : montant de l’investissement, titres émis, conditions financières, juridiques et RH.

Une fois la due diligence validée, les parties passeront aux négociations.

Finalisation – Closing

Dans ces étapes finales, plusieurs sujets sont au centre des discussions entre les porteurs du projet, les investisseurs et leurs avocats respectifs.

1. Négociations financières : la valorisation, la table de capitalisation, ainsi que les conditions de sortie des investisseurs.

2. Négociations juridiques : les clauses d’encadrement des relations entre les nouveaux et anciens actionnaires, la détermination des futures prises de décision, jusqu’à la rédaction du pacte d’associés.

3. Closing : enfin, le pacte d’associé avec modifications des statuts est signé lors d’une assemblée générale extraordinaire et les fonds sont versés vers le compte de la société.

Post Closing

Une fois le closing de la levée réalisé, deux opérations essentielles sont à considérer.

1. Contractualisation de l’effet levier sur le non-dilutif : une levée de fonds est composée de financement dilutif (en capital), mais également non-dilutif (dette, subvention, avance remboursable…). On parle d’effet levier puisque la levée en capital permet de débloquer d’autres types de financements (BPI, Banques…). Ce taux varie d’une société à l’autre mais en moyenne le ratio peut être de 50% dilutif pour 50% non-dilutif.

2. Communication presse : Enfin, la réalisation de la levée est communiquée par la presse, selon la volonté des porteurs de la société. Il est à noter que la somme totale annoncée englobe très généralement les financements dilutifs et non-dilutifs.